–Э–∞–ї–Њ–≥–Є вАУ –Њ–±—П–Ј–∞—В–µ–ї—М–љ–∞—П —З–∞—Б—В—М –ї—О–±–Њ–≥–Њ –±–Є–Ј–љ–µ—Б–∞. –Ю—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –≤–њ—А–∞–≤–µ —А–∞—Б–њ–ї–∞—В–Є—В—М—Б—П —Б –±—О–і–ґ–µ—В–Њ–Љ —В–Њ–ї—М–Ї–Њ —З–µ—А–µ–Ј —А–∞—Б—З–µ—В–љ—Л–є —Б—З–µ—В. –°–Њ–≥–ї–∞—Б–љ–Њ —Б—В–∞—В—М–µ 45 –Э–Ъ –†–§ –Њ–±—П–Ј–∞–љ–љ–Њ—Б—В—М –њ–Њ —Г–њ–ї–∞—В–µ –љ–∞–ї–Њ–≥–∞ –і–ї—П –љ–Є—Е —Б—З–Є—В–∞–µ—В—Б—П –≤—Л–њ–Њ–ї–љ–µ–љ–љ–Њ–є —Б –Љ–Њ–Љ–µ–љ—В–∞ –њ—А–µ–і—К—П–≤–ї–µ–љ–Є—П –≤ –±–∞–љ–Ї –њ–Њ—А—Г—З–µ–љ–Є—П –љ–∞ –њ–µ—А–µ—З–Є—Б–ї–µ–љ–Є–µ –≤ –±—О–і–ґ–µ—В.

–Р –≤–Њ—В —Д–Є–Ј–Є—З–µ—Б–Ї–Є–µ –ї–Є—Ж–∞, –≤ —В–Њ–Љ —З–Є—Б–ї–µ –Ш–Я, –Љ–Њ–≥—Г—В –Ј–∞–њ–ї–∞—В–Є—В—М –љ–∞–ї–Њ–≥–Є —А–∞–Ј–љ—Л–Љ–Є —Б–њ–Њ—Б–Њ–±–∞–Љ–Є. –Ф–ї—П –Љ–љ–Њ–≥–Є—Е –Є–љ–і–Є–≤–Є–і—Г–∞–ї—М–љ—Л—Е –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї–µ–є —Б–∞–Љ—Л–є —Г–і–Њ–±–љ—Л–є –≤–∞—А–Є–∞–љ—В вАУ –Њ–љ–ї–∞–є–љ. –Ю —В–Њ–Љ, –Ї–∞–Ї —Н—В–Њ —Б–і–µ–ї–∞—В—М, –≤—Л —Г–Ј–љ–∞–µ—В–µ –≤ –љ–∞—И–µ–є –њ—Г–±–ї–Є–Ї–∞—Ж–Є–Є.

–І—В–Њ –љ–∞–і–Њ –Ј–љ–∞—В—М –і–ї—П –Њ–њ–ї–∞—В—Л –љ–∞–ї–Њ–≥–Њ–≤ –Є –≤–Ј–љ–Њ—Б–Њ–≤ –Ш–Я

–Х—Б–ї–Є —Г –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї—П –љ–µ—В –±—Г—Е–≥–∞–ї—В–µ—А–∞, —В–Њ —Б–ї–µ–і–Є—В—М –Ј–∞ —Б—А–Њ–Ї–∞–Љ–Є –њ–µ—А–µ—З–Є—Б–ї–µ–љ–Є–є –Њ–љ –і–Њ–ї–ґ–µ–љ —Б–∞–Љ–Њ—Б—В–Њ—П—В–µ–ї—М–љ–Њ. –°—А–Њ–Ї–Є –Њ–њ–ї–∞—В—Л –љ–∞–ї–Њ–≥–Њ–≤ –Ш–Я –Ј–∞–≤–Є—Б—П—В –Њ—В –≤—Л–±—А–∞–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –љ–∞–ї–Њ–≥–Њ–Њ–±–ї–Њ–ґ–µ–љ–Є—П.

- –Э–∞ –£–°–Э вАУ –∞–≤–∞–љ—Б–Њ–≤—Л–є –њ–ї–∞—В–µ–ґ –љ–µ –њ–Њ–Ј–і–љ–µ–µ 25-–≥–Њ —З–Є—Б–ї–∞ –њ–Њ—Б–ї–µ –Њ–Ї–Њ–љ—З–∞–љ–Є—П –Ї–∞–ґ–і–Њ–≥–Њ –Њ—В—З–µ—В–љ–Њ–≥–Њ –њ–µ—А–Є–Њ–і–∞ (25 –∞–њ—А–µ–ї—П, –Є—О–ї—П, –Њ–Ї—В—П–±—А—П —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–µ–љ–љ–Њ). –Э–∞–ї–Њ–≥ –њ–Њ –Є—В–Њ–≥–∞–Љ –≥–Њ–і–∞ –њ–µ—А–µ—З–Є—Б–ї—П–µ—В—Б—П –љ–µ –њ–Њ–Ј–і–љ–µ–µ 30 –∞–њ—А–µ–ї—П.

- –Э–∞ –Х–°–•–Э вАУ –љ–µ –њ–Њ–Ј–і–љ–µ–µ 25-–≥–Њ –Є—О–ї—П –Ј–∞ –њ–µ—А–≤–Њ–µ –њ–Њ–ї—Г–≥–Њ–і–Є–µ –Є –љ–µ –њ–Њ–Ј–і–љ–µ–µ 31 –Љ–∞—А—В–∞ –Ј–∞ –Њ—В—З–µ—В–љ—Л–є –≥–Њ–і.

- –Э–∞ –Х–Э–Т–Ф вАУ –љ–µ –њ–Њ–Ј–і–љ–µ–µ 25-–≥–Њ —З–Є—Б–ї–∞ –њ–Њ—Б–ї–µ –Њ—В—З–µ—В–љ–Њ–≥–Њ –Ї–≤–∞—А—В–∞–ї–∞ (25 –∞–њ—А–µ–ї—П, –Є—О–ї—П, –Њ–Ї—В—П–±—А—П, —П–љ–≤–∞—А—П —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–µ–љ–љ–Њ).

- –Э–∞ –Ю–°–Э–Ю вАУ –Э–Ф–§–Ы –њ–ї–∞—В—П—В –∞–≤–∞–љ—Б–Њ–≤—Л–є –њ–ї–∞—В–µ–ґ –њ–Њ –Є—В–Њ–≥–∞–Љ –њ–µ—А–≤—Л—Е —В—А–µ—Е –Ї–≤–∞—А—В–∞–ї–Њ–≤ (–љ–µ –њ–Њ–Ј–і–љ–µ–µ 25 –∞–њ—А–µ–ї—П, –Є—О–ї—П, –Њ–Ї—В—П–±—А—П —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–µ–љ–љ–Њ), –∞ –љ–∞–ї–Њ–≥ –њ–Њ –Є—В–Њ–≥–∞–Љ –≥–Њ–і–∞ –љ–µ –њ–Њ–Ј–і–љ–µ–µ 15 –Є—О–ї—П. –Э–Ф–° –њ–µ—А–µ—З–Є—Б–ї—П—О—В –Ї–∞–ґ–і—Л–є –Љ–µ—Б—П—Ж, –љ–µ –њ–Њ–Ј–ґ–µ 25-–≥–Њ —З–Є—Б–ї–∞, —А–∞–Ј–і–µ–ї–Є–≤ —Б—Г–Љ–Љ—Г –Ї–≤–∞—А—В–∞–ї—М–љ–Њ–≥–Њ –љ–∞–ї–Њ–≥–∞ –љ–∞ —В—А–Є —А–∞–≤–љ—Л—Е —З–∞—Б—В–Є.

- –Э–∞ –Я–°–Э вАУ —Б—А–Њ–Ї –њ–µ—А–µ—З–Є—Б–ї–µ–љ–Є—П –Ј–∞–≤–Є—Б–Є—В –Њ—В –њ–µ—А–Є–Њ–і–∞ –і–µ–є—Б—В–≤–Є—П –њ–∞—В–µ–љ—В–∞. –Х—Б–ї–Є —Б—А–Њ–Ї –љ–µ –±–Њ–ї–µ–µ —И–µ—Б—В–Є –Љ–µ—Б—П—Ж–µ–≤, —В–Њ –і–Њ –Њ–Ї–Њ–љ—З–∞–љ–Є—П –µ–≥–Њ –і–µ–є—Б—В–≤–Є—П. –Ф–ї—П –±–Њ–ї–µ–µ –і–ї–Є—В–µ–ї—М–љ—Л—Е –њ–µ—А–Є–Њ–і–Њ–≤ 1/3 —З–∞—Б—В—М —Б—В–Њ–Є–Љ–Њ—Б—В–Є –њ–∞—В–µ–љ—В–∞ –њ–µ—А–µ—З–Є—Б–ї—П—О—В –≤ –њ–µ—А–≤—Л–µ 90 –і–љ–µ–є —Б –і–∞—В—Л –≤—Л–і–∞—З–Є, –µ—Й–µ 2/3 вАУ –і–Њ –Ї–Њ–љ—Ж–∞ –µ–≥–Њ –і–µ–є—Б—В–≤–Є—П.

- –§–Є–Ї—Б–Є—А–Њ–≤–∞–љ–љ—Л–µ —Б—В—А–∞—Е–Њ–≤—Л–µ –≤–Ј–љ–Њ—Б—Л –Ј–∞ —Б–µ–±—П –Љ–Њ–ґ–љ–Њ –Ј–∞–њ–ї–∞—В–Є—В—М –ї—О–±—Л–Љ–Є —З–∞—Б—В—П–Љ–Є –љ–µ –њ–Њ–Ј–ґ–µ –Ї–Њ–љ—Ж–∞ —В–µ–Ї—Г—Й–µ–≥–Њ –≥–Њ–і–∞. –Ф–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ—Л–є –≤–Ј–љ–Њ—Б, –µ—Б–ї–Є –і–Њ—Е–Њ–і –њ—А–µ–≤—Л—Б–Є–ї 300 000 —А—Г–±–ї–µ–є –≤ –≥–Њ–і, –њ–µ—А–µ—З–Є—Б–ї—П–µ—В—Б—П –љ–µ –њ–Њ–Ј–ґ–µ 1 –Є—О–ї—П —Б–ї–µ–і—Г—О—Й–µ–≥–Њ –≥–Њ–і–∞.

–Ъ—А–Њ–Љ–µ —Б—Г–Љ–Љ—Л –Є —Б—А–Њ–Ї–∞ –њ–µ—А–µ—З–Є—Б–ї–µ–љ–Є—П –љ–∞–і–Њ –Ј–љ–∞—В—М –Ъ–С–Ъ –њ–ї–∞—В–µ–ґ–∞. –Ъ–Њ–і –±—О–і–ґ–µ—В–љ–Њ–є –Ї–ї–∞—Б—Б–Є—Д–Є–Ї–∞—Ж–Є–Є —Г—Б—В–∞–љ–∞–≤–ї–Є–≤–∞–µ—В—Б—П –і–ї—П –Ї–∞–ґ–і–Њ–≥–Њ –≤–Є–і–∞ –љ–∞–ї–Њ–≥–Њ–≤ –Є –≤–Ј–љ–Њ—Б–Њ–≤. –Ъ–С–Ъ –љ–∞ 2021 –≥–Њ–і —Г—В–≤–µ—А–ґ–і–µ–љ—Л –Я—А–Є–Ї–∞–Ј–Њ–Љ –Ь–Є–љ—Д–Є–љ–∞ –Њ—В 29.11.19 вДЦ 207–љ.

–Т —В–∞–±–ї–Є—Ж–µ –Љ—Л —Б–Њ–±—А–∞–ї–Є –Њ—Б–љ–Њ–≤–љ—Л–µ –Ъ–С–Ъ –і–ї—П –Є–љ–і–Є–≤–Є–і—Г–∞–ї—М–љ—Л—Е –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї–µ–є –љ–∞ —А–∞–Ј–љ—Л—Е —Б–Є—Б—В–µ–Љ–∞—Е –љ–∞–ї–Њ–≥–Њ–Њ–±–ї–Њ–ґ–µ–љ–Є—П.

| –Т–Є–і –њ–ї–∞—В–µ–ґ–∞ | –Ъ–С–Ъ |

|---|---|

| –Э–∞–ї–Њ–≥ –љ–∞ –£–°–Э –Ф–Њ—Е–Њ–і—Л | 182 1 05 01011 01 1000 110 |

| –Э–∞–ї–Њ–≥ –љ–∞ –£–°–Э –Ф–Њ—Е–Њ–і—Л –Љ–Є–љ—Г—Б —А–∞—Б—Е–Њ–і—Л | 182 1 05 01021 01 1000 110 |

| –Э–∞–ї–Њ–≥ –љ–∞ –Х–Э–Т–Ф | 182 1 05 02010 02 1000 110 |

| –Э–∞–ї–Њ–≥ –љ–∞ –Х–°–•–Э | 182 1 05 03010 01 1000 110 |

| –Э–Ф–§–Ы –і–ї—П –Ш–Я | 182 1 01 02020 01 1000 110 |

| –Э–Ф–° | 182 1 03 01000 01 1000 110 |

| –Т–Ј–љ–Њ—Б—Л –љ–∞ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–µ —Б—В—А–∞—Е–Њ–≤–∞–љ–Є–µ | 182 1 02 02140 06 1110 160 |

| –Т–Ј–љ–Њ—Б—Л –љ–∞ –Љ–µ–і–Є—Ж–Є–љ—Б–Ї–Њ–µ —Б—В—А–∞—Е–Њ–≤–∞–љ–Є–µ | 182 1 02 02103 08 1013 160 |

–Ъ–∞–Ї —А–∞—Б—Б—З–Є—В–∞—В—М—Б—П —Б –±—О–і–ґ–µ—В–Њ–Љ –Њ–љ–ї–∞–є–љ

–Ф–ї—П –Ш–Я, —Г –Ї–Њ—В–Њ—А—Л—Е –µ—Б—В—М —А–∞—Б—З–µ—В–љ—Л–є —Б—З–µ—В, –Њ–њ–ї–∞—В–∞ –љ–∞–ї–Њ–≥–Њ–≤ —З–µ—А–µ–Ј –Є–љ—В–µ—А–љ–µ—В –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В—Б—П —З–µ—А–µ–Ј –Є–љ—В–µ—А–љ–µ—В-–±–∞–љ–Ї. –£ –Ї–∞–ґ–і–Њ–≥–Њ –Є–Ј –љ–Є—Е —Б–≤–Њ–є –Є–љ—В–µ—А—Д–µ–є—Б, –љ–Њ –≤–Њ –≤—Б–µ—Е –њ–ї–∞—В–µ–ґ–Є –≤ –±—О–і–ґ–µ—В –љ–∞—Е–Њ–і—П—В—Б—П –љ–∞ –Њ—Б–Њ–±–Њ–Љ –Ї–Њ–љ—В—А–Њ–ї–µ.

–Х—Б–ї–Є –≤—Л –њ–Њ–ї—М–Ј—Г–µ—В–µ—Б—М –Ї–∞–Ї–Є–Љ-–љ–Є–±—Г–і—М —Б–њ–µ—Ж–Є–∞–ї–Є–Ј–Є—А–Њ–≤–∞–љ–љ—Л–Љ –±—Г—Е–≥–∞–ї—В–µ—А—Б–Ї–Є–Љ —Б–µ—А–≤–Є—Б–Њ–Љ, —В–Њ —В–∞–Љ —В–Њ–ґ–µ –њ—А–µ–і—Г—Б–Љ–Њ—В—А–µ–љ–∞ –Њ–њ–ї–∞—В–∞ –љ–∞–ї–Њ–≥–Њ–≤ –Є –≤–Ј–љ–Њ—Б–Њ–≤ –Њ–љ–ї–∞–є–љ. –Ф–ї—П —В–∞–Ї–Є—Е —А–∞—Б—З–µ—В–Њ–≤ –љ–∞–і–Њ –Ј–∞—А–∞–љ–µ–µ –њ–Њ–ї—Г—З–Є—В—М —Н–ї–µ–Ї—В—А–Њ–љ–љ—Г—О –њ–Њ–і–њ–Є—Б—М.

–Э–Њ –µ—Б—В—М –µ—Й–µ –Њ–і–Є–љ —Б–њ–Њ—Б–Њ–± –Њ–њ–ї–∞—В–Є—В—М –љ–∞–ї–Њ–≥–Є –Ш–Я –Њ–љ–ї–∞–є–љ, –і–ї—П –Ї–Њ—В–Њ—А–Њ–≥–Њ –љ–µ –љ—Г–ґ–µ–љ —А–∞—Б—З–µ—В–љ—Л–є —Б—З–µ—В –Є–ї–Є –≠–¶–Я. –≠—В–Њ —Б–µ—А–≤–Є—Б –љ–∞ –Њ—Д–Є—Ж–Є–∞–ї—М–љ–Њ–Љ —Б–∞–є—В–µ –§–Э–°, –Ї–Њ—В–Њ—А—Л–є –њ—А–µ–і–љ–∞–Ј–љ–∞—З–µ–љ —Б–њ–µ—Ж–Є–∞–ї—М–љ–Њ –і–ї—П —Н—В–Є—Е —Ж–µ–ї–µ–є.

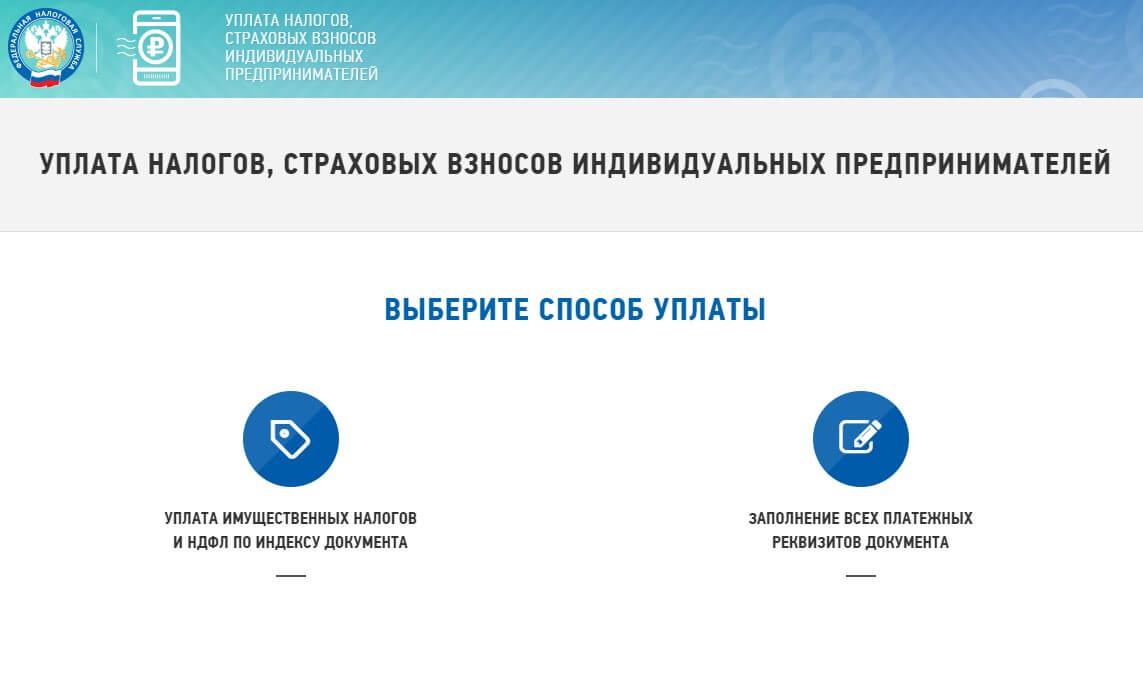

–Э–∞ —Б–ї–µ–і—Г—О—Й–µ–Љ —Н–Ї—А–∞–љ–µ –љ–∞–і–Њ –≤—Л–±—А–∞—В—М —Б–њ–Њ—Б–Њ–± —Г–њ–ї–∞—В—Л ¬Ђ–Ч–∞–њ–Њ–ї–љ–µ–љ–Є–µ –≤—Б–µ—Е –њ–ї–∞—В–µ–ґ–љ—Л—Е —А–µ–Ї–≤–Є–Ј–Є—В–Њ–≤ –і–Њ–Ї—Г–Љ–µ–љ—В–∞¬ї.

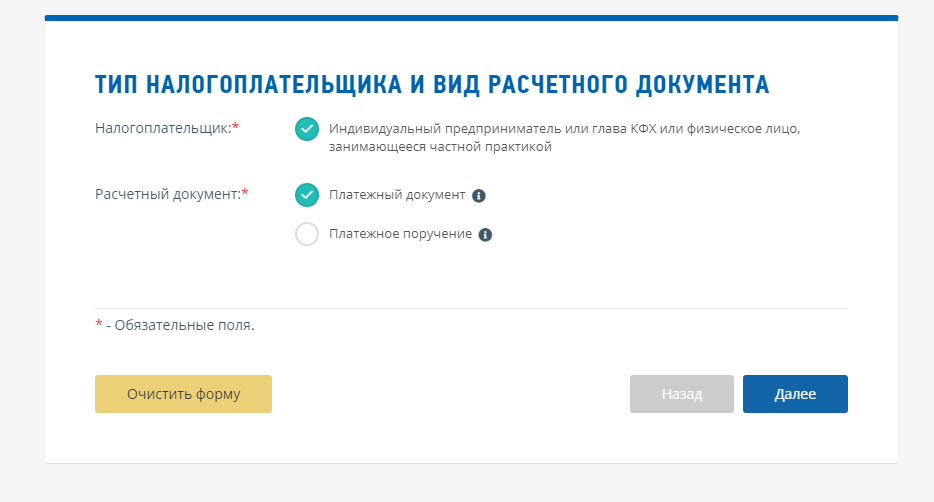

–Ф–∞–ї–µ–µ –≤—Л–±–Є—А–∞–µ—В—Б—П –≤–Є–і —А–∞—Б—З–µ—В–љ–Њ–≥–Њ –і–Њ–Ї—Г–Љ–µ–љ—В–∞, –≤ –љ–∞—И–µ–Љ —Б–ї—Г—З–∞–µ —Н—В–Њ –њ–ї–∞—В–µ–ґ–љ—Л–є –і–Њ–Ї—Г–Љ–µ–љ—В, –њ–Њ–Ј–≤–Њ–ї—П—О—Й–Є–є —А–∞—Б–њ–ї–∞—В–Є—В—М—Б—П –љ–∞–ї–Є—З–љ—Л–Љ–Є –Є–ї–Є —Н–ї–µ–Ї—В—А–Њ–љ–љ—Л–Љ–Є –і–µ–љ–µ–ґ–љ—Л–Љ–Є —Б—А–µ–і—Б—В–≤–∞–Љ–Є.

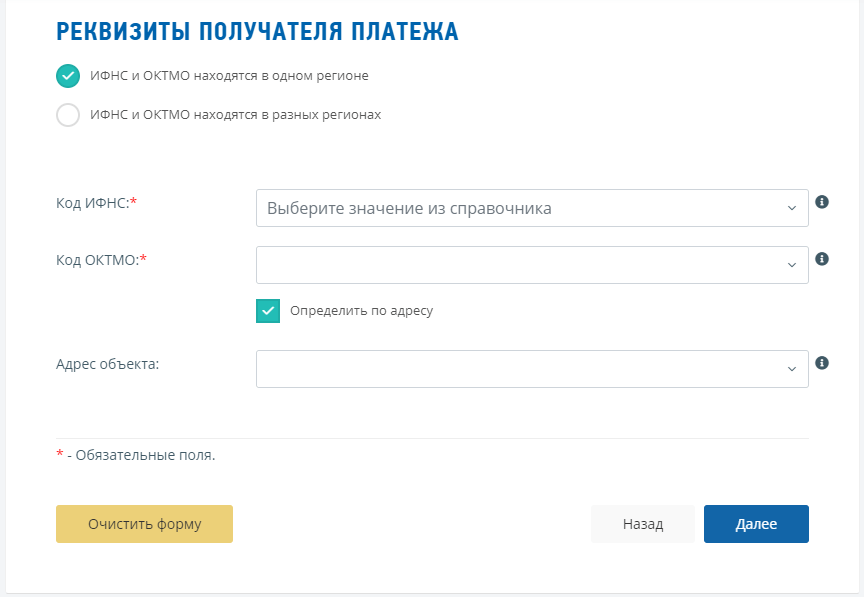

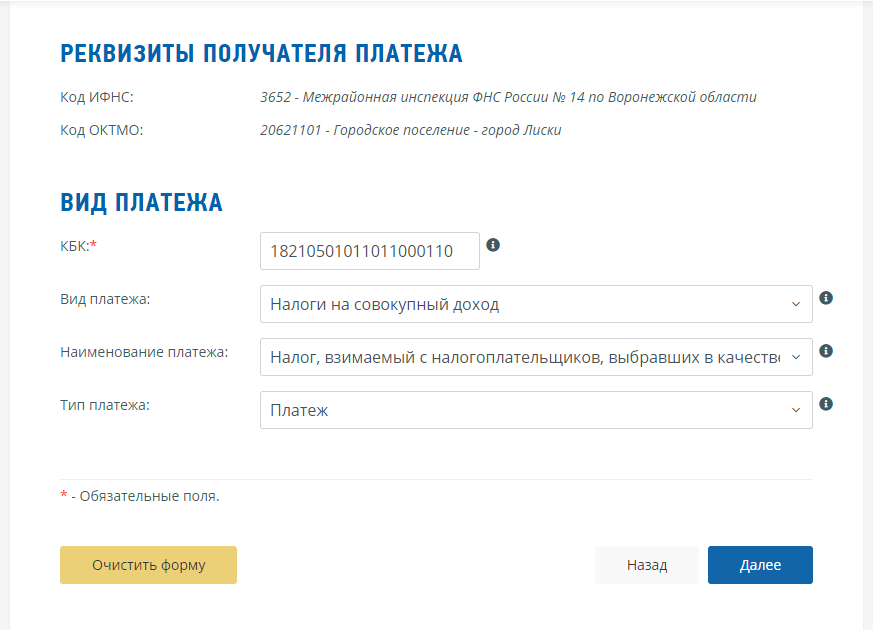

–Ґ–µ–њ–µ—А—М –љ–∞–і–Њ –≤–≤–µ—Б—В–Є –љ–Њ–Љ–µ—А –љ–∞–ї–Њ–≥–Њ–≤–Њ–є –Є–љ—Б–њ–µ–Ї—Ж–Є–Є, –≥–і–µ –Є–љ–і–Є–≤–Є–і—Г–∞–ї—М–љ—Л–є –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї—М —Б—В–Њ–Є—В –љ–∞ —Г—З–µ—В–µ, –Є –Ї–Њ–і –Ю–Ъ–Ґ–Ь–Ю.

–Х—Б–ї–Є –≤—Л –љ–µ –њ–Њ–Љ–љ–Є—В–µ —Н—В–Є –Ј–љ–∞—З–µ–љ–Є—П, —В–Њ –њ—А–Њ—Б—В–∞–≤—М—В–µ –≥–∞–ї–Њ—З–Ї—Г –≤ –њ–Њ–ї–µ ¬Ђ–Ю–њ—А–µ–і–µ–ї–Є—В—М –њ–Њ –∞–і—А–µ—Б—Г¬ї. –Т —Н—В–Њ–Љ —Б–ї—Г—З–∞–µ –≤ —Д–Њ—А–Љ–µ –њ–Њ—П–≤—П—В—Б—П –і–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ—Л–µ –њ–Њ–ї—П, –њ–Њ—Б–ї–µ –Є—Е –Њ—Д–Њ—А–Љ–ї–µ–љ–Є—П –љ–Њ–Љ–µ—А –Ш–§–Э–° –Є –Ї–Њ–і –Ю–Ъ–Ґ–Ь–Ю –Ј–∞–њ–Њ–ї–љ—П—В—Б—П –∞–≤—В–Њ–Љ–∞—В–Є—З–µ—Б–Ї–Є.

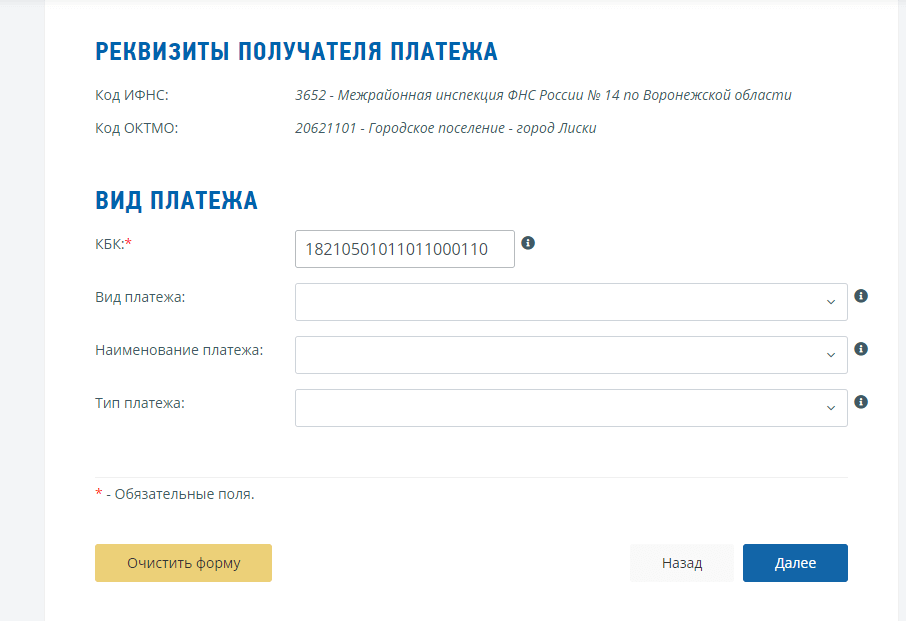

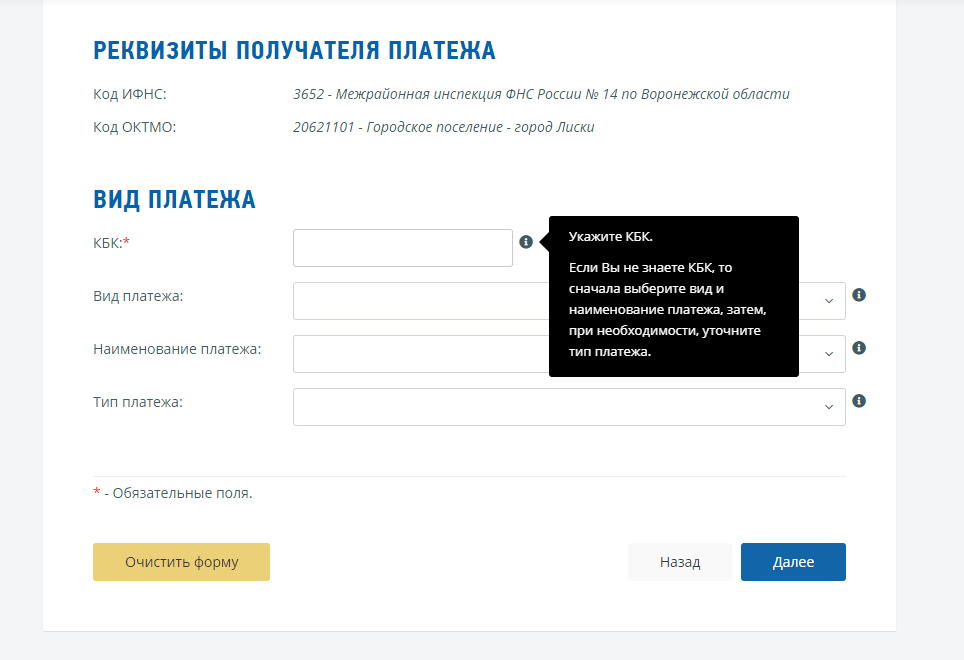

–Э–∞ —Б–ї–µ–і—Г—О—Й–µ–Љ —И–∞–≥–µ –љ–∞–і–Њ —Г–Ї–∞–Ј–∞—В—М –Ъ–С–Ъ –њ–ї–∞—В–µ–ґ–∞ –±–µ–Ј –њ—А–Њ–±–µ–ї–Њ–≤, –љ–∞–њ—А–Є–Љ–µ—А, –і–ї—П –Њ–њ–ї–∞—В—Л –љ–∞–ї–Њ–≥–∞ –љ–∞ –£–°–Э –Ф–Њ—Е–Њ–і—Л —Н—В–Њ 18210501011011000110.

–Я–Њ—Б–ї–µ —В–Њ–≥–Њ, –Ї–∞–Ї –≤—Л –≤–µ–і–µ—В–µ —Н—В–Њ –Ј–љ–∞—З–µ–љ–Є–µ, –Њ—Б—В–∞–ї—М–љ—Л–µ –њ–Њ–ї—П –Ј–∞–њ–Њ–ї–љ—П—В—Б—П –∞–≤—В–Њ–Љ–∞—В–Є—З–µ—Б–Ї–Є.

–Э–Њ –µ—Б–ї–Є –≤—Л –љ–µ –Ј–љ–∞–µ—В–µ –Ї–Њ–і –±—О–і–ґ–µ—В–љ–Њ–є –Ї–ї–∞—Б—Б–Є—Д–Є–Ї–∞—Ж–Є–Є –њ—А–Њ–≤–Њ–і–Є–Љ–Њ–≥–Њ –њ–ї–∞—В–µ–ґ–∞, —В–Њ –Љ–Њ–ґ–љ–Њ –≤—Л–±—А–∞—В—М –µ–≥–Њ –љ–∞–Ј–≤–∞–љ–Є–µ –Є–Ј –≤—Л–њ–∞–і–∞—О—Й–Є—Е —Б–њ–Є—Б–Ї–Њ–≤.

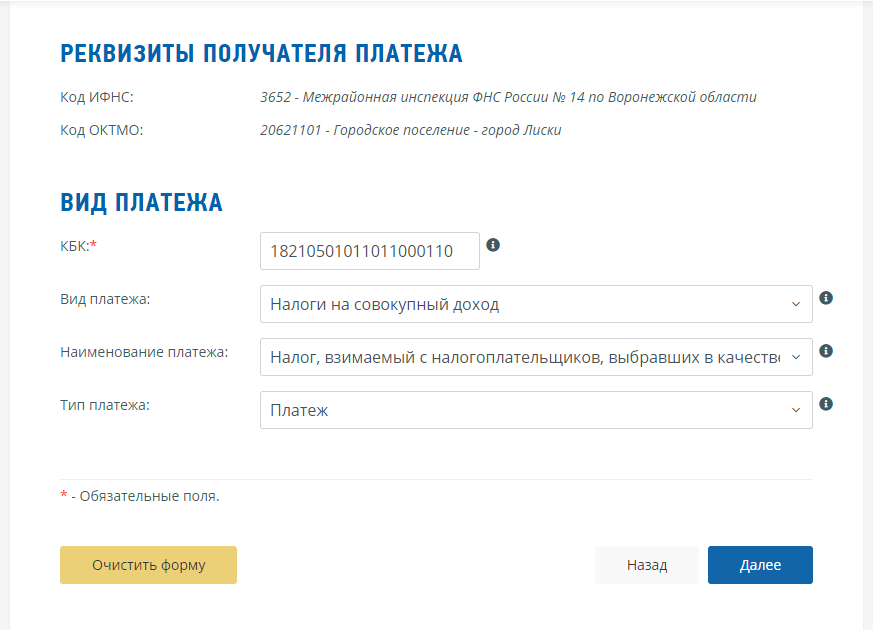

–Ф–ї—П –љ–∞—И–µ–≥–Њ –њ—А–Є–Љ–µ—А–∞ —Н—В–Њ –±—Г–і–µ—В ¬Ђ–Э–∞–ї–Њ–≥–Є –љ–∞ —Б–Њ–≤–Њ–Ї—Г–њ–љ—Л–є –і–Њ—Е–Њ–і¬ї –Є ¬Ђ–Э–∞–ї–Њ–≥, –≤–Ј–Є–Љ–∞–µ–Љ—Л–є —Б –љ–∞–ї–Њ–≥–Њ–њ–ї–∞—В–µ–ї—М—Й–Є–Ї–Њ–≤, –≤—Л–±—А–∞–≤—И–Є—Е –≤ –Ї–∞—З–µ—Б—В–≤–µ –Њ–±—К–µ–Ї—В–∞ –љ–∞–ї–Њ–≥–Њ–Њ–±–ї–Њ–ґ–µ–љ–Є—П –і–Њ—Е–Њ–і—Л¬ї.

–Я–Њ—Б–ї–µ–і–љ–µ–µ –њ–Њ–ї–µ ¬Ђ–Ґ–Є–њ –њ–ї–∞—В–µ–ґ–∞¬ї –њ–Њ–Ј–≤–Њ–ї—П–µ—В –≤—Л–±—А–∞—В—М –љ–∞–ї–Њ–≥–Њ–≤—Л–є –њ–ї–∞—В–µ–ґ, –∞ —В–∞–Ї–ґ–µ –њ–µ–љ–Є, –њ—А–Њ—Ж–µ–љ—В—Л –Є–ї–Є —И—В—А–∞—Д—Л –њ–Њ –љ–µ–Љ—Г. –Ф–ї—П –Њ–њ–ї–∞—В—Л –љ–∞–ї–Њ–≥–∞ –љ–∞–і–Њ –≤—Л–±—А–∞—В—М –њ–µ—А–≤—Г—О —Б—В—А–Њ—З–Ї—Г, —В.–µ. –њ—А–Њ—Б—В–Њ ¬Ђ–Я–ї–∞—В–µ–ґ¬ї.

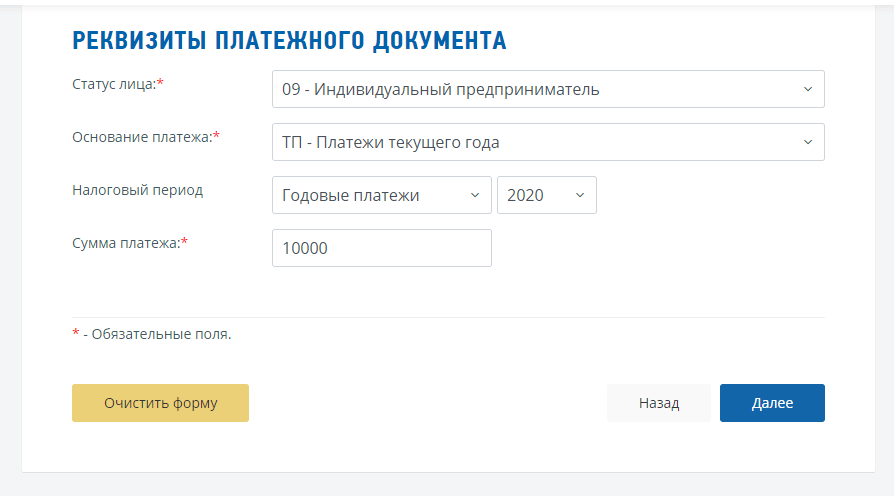

–Ґ–µ–њ–µ—А—М –љ–∞–і–Њ –≤—Л–±—А–∞—В—М —Б—В–∞—В—Г—Б –ї–Є—Ж–∞, –Ї–Њ—В–Њ—А—Л–є –њ–ї–∞—В–Є—В –љ–∞–ї–Њ–≥, –і–ї—П –Ш–Я —Н—В–Њ ¬Ђ09 вАУ –Ш–љ–і–Є–≤–Є–і—Г–∞–ї—М–љ—Л–є –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї—М¬ї. –Ю—Б–љ–Њ–≤–∞–љ–Є–µ–Љ –њ–ї–∞—В–µ–ґ–∞, –Ї–Њ—В–Њ—А—Л–є –≤–љ–Њ—Б–Є—В—Б—П —Б–≤–Њ–µ–≤—А–µ–Љ–µ–љ–љ–Њ, –±—Г–і–µ—В ¬Ђ–Ґ–Я вАУ –њ–ї–∞—В–µ–ґ–Є —В–µ–Ї—Г—Й–µ–≥–Њ –≥–Њ–і–∞¬ї. –Р –µ—Й–µ –љ–∞–і–Њ —Г–Ї–∞–Ј–∞—В—М —Б—Г–Љ–Љ—Г –љ–∞–ї–Њ–≥–∞.

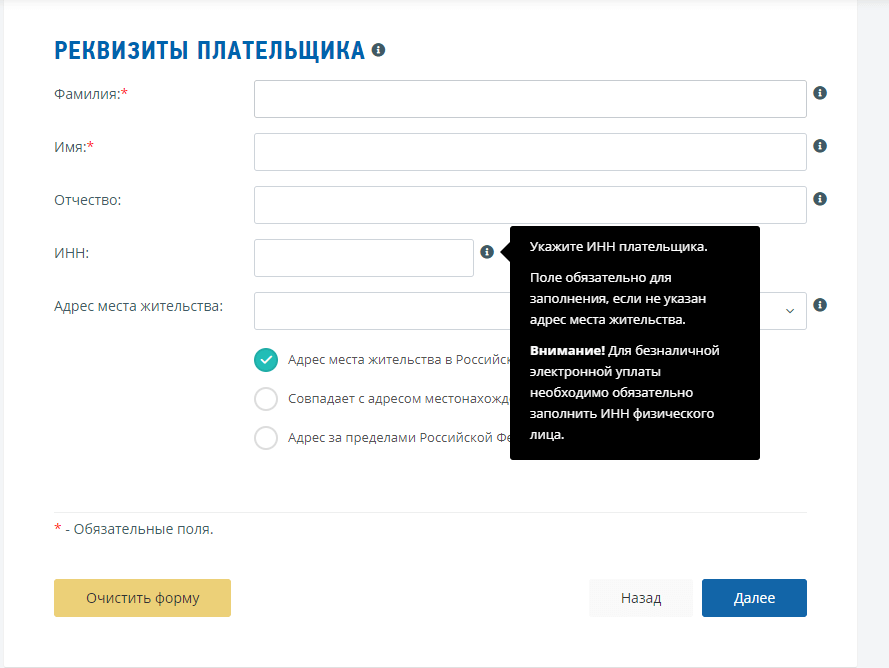

–Ю—Б—В–∞–ї–Њ—Б—М —В–Њ–ї—М–Ї–Њ –≤–≤–µ—Б—В–Є –њ–Њ–ї–љ–Њ–µ –Є–Љ—П –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї—П –Є –µ–≥–Њ –Ш–Э–Э, –Ї–Њ—В–Њ—А—Л–є –Њ–±—П–Ј–∞—В–µ–ї–µ–љ –њ—А–Є –Њ–њ–ї–∞—В–µ –љ–∞–ї–Њ–≥–Њ–≤ –Њ–љ–ї–∞–є–љ.

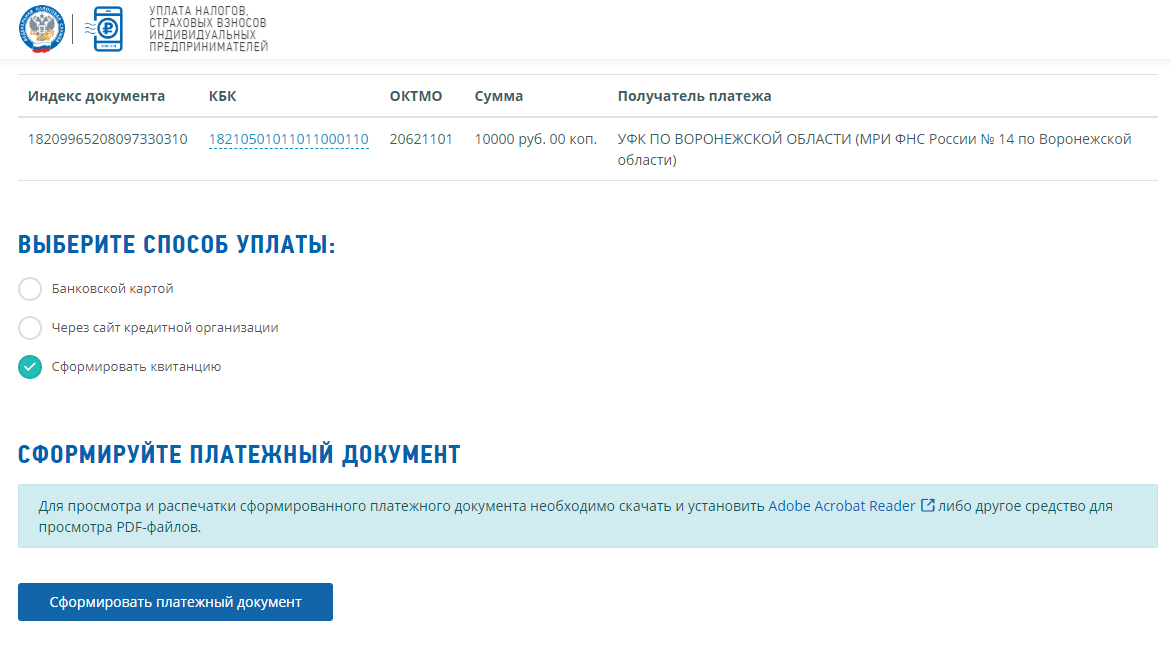

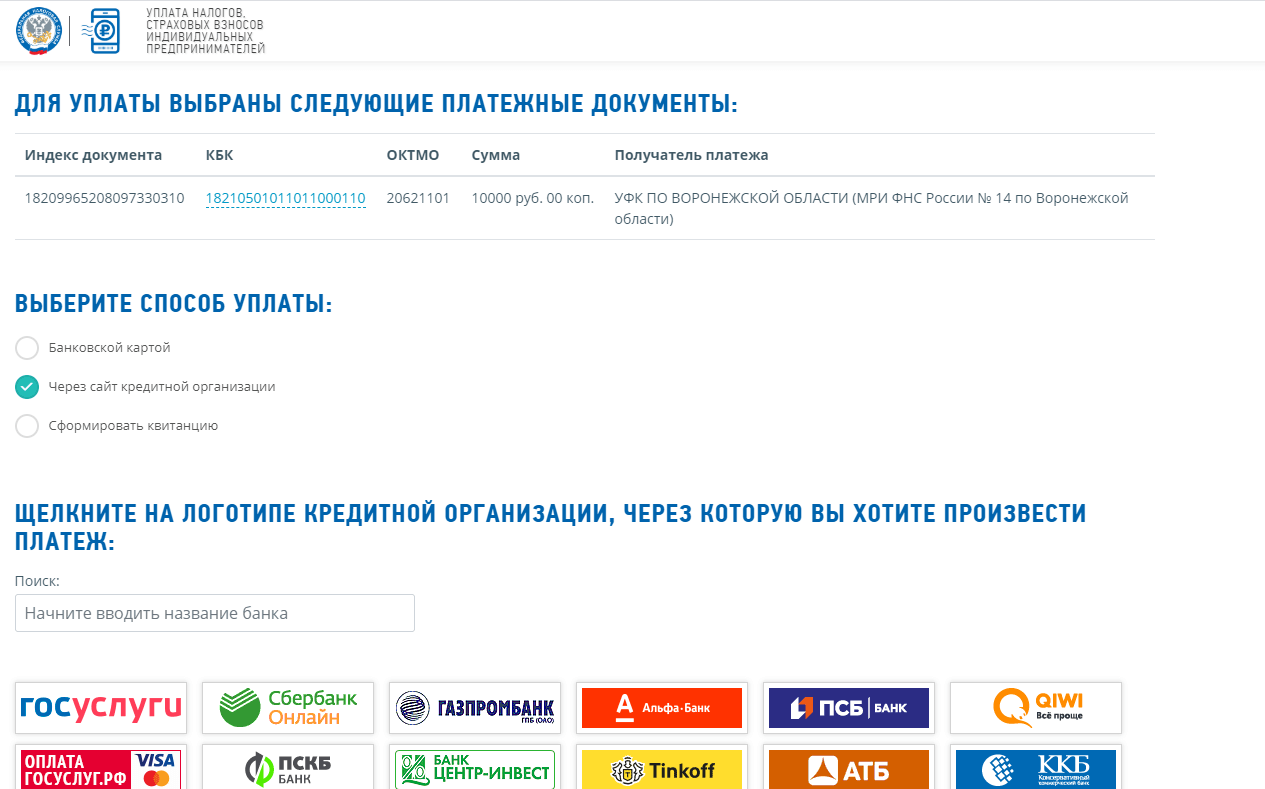

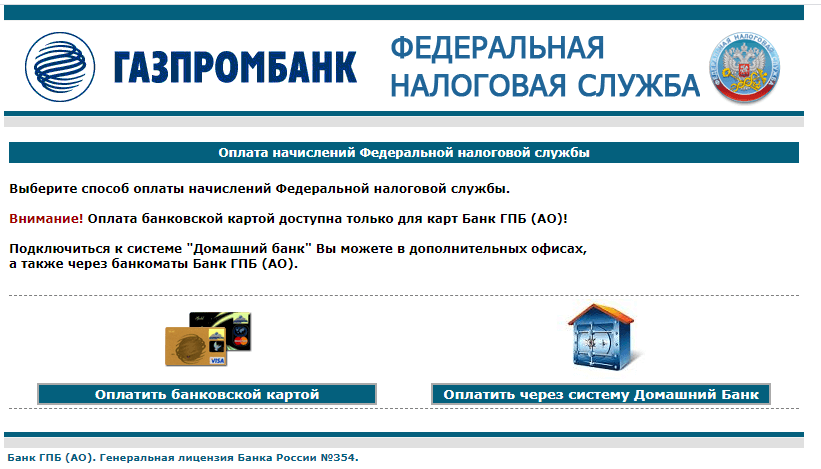

–Я–Њ—Б–ї–µ –Ј–∞–њ–Њ–ї–љ–µ–љ–Є—П –≤—Б–µ—Е –њ–Њ–ї–µ–є –њ–ї–∞—В–µ–ґ–љ–Њ–≥–Њ –њ–Њ—А—Г—З–µ–љ–Є—П –≤–∞–Љ –њ—А–µ–і–ї–Њ–ґ–∞—В –≤—Л–±—А–∞—В—М —Б–њ–Њ—Б–Њ–± —Г–њ–ї–∞—В—Л. –Я—А–Њ—Б—В–∞–≤—М—В–µ –≥–∞–ї–Њ—З–Ї—Г ¬Ђ–І–µ—А–µ–Ј —Б–∞–є—В –Ї—А–µ–і–Є—В–љ–Њ–є –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є¬ї –Є –≤—Л–±–µ—А–Є—В–µ –љ—Г–ґ–љ—Л–є –±–∞–љ–Ї, —Б–µ–є—З–∞—Б –≤ —Б–њ–Є—Б–Ї–µ –§–Э–° –Є—Е 45.

–Ф–ї—П –њ—А–Є–Љ–µ—А–∞ –Љ—Л –≤—Л–±–µ—А–µ–Љ –Њ–њ–ї–∞—В—Г —З–µ—А–µ–Ј ¬Ђ–У–∞–Ј–њ—А–Њ–Љ¬ї.

–Э–∞ —Н—В–Њ–Љ –Њ–њ–ї–∞—В–∞ –љ–∞–ї–Њ–≥–Њ–≤ –Ш–Я –Њ–љ–ї–∞–є–љ –Ј–∞–≤–µ—А—И–µ–љ–∞. –°–Њ—Е—А–∞–љ–Є—В–µ —Н–ї–µ–Ї—В—А–Њ–љ–љ—Л–є –і–Њ–Ї—Г–Љ–µ–љ—В, –њ–Њ–і—В–≤–µ—А–ґ–і–∞—О—Й–Є–є –њ—А–Њ—Е–Њ–ґ–і–µ–љ–Є–µ –њ–ї–∞—В–µ–ґ–∞.

–Э–Њ –µ—Б–ї–Є –≤—Л —Е–Њ—В–Є—В–µ –њ–Њ–ї—Г—З–Є—В—М –љ–∞ —А—Г–Ї–Є –±—Г–Љ–∞–ґ–љ—Л–є –і–Њ–Ї—Г–Љ–µ–љ—В —Б –Њ—В–Љ–µ—В–Ї–Њ–є –±–∞–љ–Ї–∞, —В–Њ –љ–∞ –њ–Њ—Б–ї–µ–і–љ–µ–Љ —И–∞–≥–µ –≤—Л–±–µ—А–Є—В–µ ¬Ђ–°—Д–Њ—А–Љ–Є—А–Њ–≤–∞—В—М –Ї–≤–Є—В–∞–љ—Ж–Є—О¬ї. –Ъ–≤–Є—В–∞–љ—Ж–Є—О –љ–∞–і–Њ —А–∞—Б–њ–µ—З–∞—В–∞—В—М –Є –Њ–њ–ї–∞—В–Є—В—М –≤ –ї—О–±–Њ–Љ –Њ—В–і–µ–ї–µ–љ–Є–Є –±–∞–љ–Ї–∞ –љ–∞–ї–Є—З–љ—Л–Љ–Є –Є–ї–Є –Ї–∞—А—В–Њ–є.